Kriza financiare greke është lehtësuar momentalisht. Por shumë skeptikë ndajnë shqetësimin e ministrit gjerman të Financave, Volfgang Schauble, se plani i shpëtimit mund të mos funksionojë dhe se mënyra e vetme për të rivendosur konkurrueshmërinë dhe rritjen është një dalje e Greqisë nga Euroja. Schauble u kritikua si një gjerman i pamëshirshëm sepse këmbënguli edhe pasi paketa e shpëtimit u miratua më 13 korrik, se “zgjidhja më e mirë për Greqinë” mund të ishte një “Grexit”, sikurse njihet ndryshe. Më parë ai kishte propozuar një dalje të përkohshme 5-vjeçare për Greqinë nga monedha e përbashkët. Për këto pikëpamje heretike, ai u vizatua nga një karikaturist si një terrorist i veshur me të zeza dhe me thikën vendosur te fyti i Greqisë.

Por Schauble e shtronte kështu: Cila është më tepër mizore? Zgjatja e agonisë greke me një plan që e mban anëtare të Zonës Euro, por e ngarkon atë me borxhe të pashlyeshme dhe me një pafuqi të përhershme? Apo të ndërmerret kura e dhimbshme, por relativisht e shpejtë e rivendosjes së dhrahmisë dhe zhvlerësimi i saj në një nivel në të cilin Greqia mund të jetë sërish konkurruese dhe e begatë?

Plani i shpëtimit kërkon reforma që do të jenë të vështira, edhe nëse Qeveria dhe publiku i mbështesin fuqishëm ato. Por, në fakt, Qeveria e Greqisë dhe populli i saj i urrejnë kushtet e vendosura nga marrëveshja. Kjo u bë e qartë në referendumin e 5 korrikut, ku 61 për qind votuan “Jo” për kushte që qenë më të lehta. Plani mund ta shpëtojë Evropën, duke rivendosur paqen franko-gjermane dhe duke sinjalizuar se unioni monetar mbetet i paprekur. Po ai nuk do të shpëtojë Greqinë. Ai do ta lërë ekonominë e saj jokonkurruese në versionin financiar të një zyre kujdesi intensiv, duke mbijetuar me mbështetjen e përjetshme të huave të reja dhe rritjes së taksave.

Qasja më e mirë mund të ishte që të lejohej që Greqia ta linte Eurozonën, nëpërmjet asaj që mund të ishte një tranzicion i asistuar. Një zhvlerësim i dhrahmisë për shembull me 50 për qind të vlerës së euros do ta bënte Greqinë menjëherë konkurruese dhe një magnet investimesh. Por zhvlerësimi nuk mund të zgjasë shumë. Banka Qendrore Evropiane mund të planifikojë të ndërhyjë në tregjet monetare për ta mbështetur dhrahminë dhe duke parandaluar që ajo të zhvlerësohet me 70 për qind apo më shumë.

Një “Grexit” i butë mund të përfshinte gjithashtu njëfarë prerjeje – në falje dhe ristrukturime borxhesh – e cila është thuajse e pamundur nëse Greqia qëndron tek Euroja. Ky ishte thelbi i Scauble-s më 16 korrik, kur tha për radion gjermane: “Askush nuk e di momentalisht se si mund të funksiononte kjo pa një shkurtim të borxhit dhe çdokush e di se një shkurtim i borxhit është i papajtueshëm me të qenin anëtar në bashkimin monetar”. Kjo shprehje e ndershme dhe e kujdesshme nxiti thirrje për dorëheqjen e Scauble-s.

Breza të tëra përvoje iu kanë mësuar ekonomistëve se zhvlerësimi i monedhës, që mendohej si një shokim i rreptë për sistemin, zakonisht prodhon rezultate pozitive dhe shpeshherë madje në mënyrë mjaft të shpejtë. Eksportet bëhen më konkurruese (në rastin e Greqisë, turizmi kthehet në një mundësi të artë). Krijohet një rreth vicioz: të ardhurat rriten, bashkë me to edhe besimi dhe ndoshta rritet edhe kërkesa e brendshme. Vendi dhe disa prej bizneseve të tij mund të falimentojnë nga borxhet e tyre, por shumica e kredidhënësve nuk do të kenë zgjidhje tjetër përveçse t’i rinegociojnë kushtet nëse duan ndonjë shlyerje. Kjo nuk është zgjidhja: zhvlerësimi shpesh shoqërohet nga inflacioni; dhe teksa çmimet rriten dhe monedha bie, kursimet mund të zërohen.

Por zakonisht procesi risjell rritjen. Ndoshta shembulli më i mirë është Argjentina. Sikurse Greqia, Argjentina mendoi se mund ta nxiste ekonominë e saj duke pasur një para jofleksibël. Për Argjentinën, paraja qe e atashuar një-për-një me dollarin. Gjërat shkuan mirë deri kur korrupsioni dhe keqmenaxhimi e bënë këtë barazim të paqëndrueshëm. Momenti i vështirë erdhi më 2001, kur Argjentina falimentoi nga borxhet dhe e la të lirë paranë e saj. Peso e saj ra menjëherë me 75 për qind. Por ripërtëritja nisi më 2003 dhe tani PBB-ja e Argjentinës është dyfishuar në krahasim me vitet e krizës. Një shkurtim i borxhit qe pjesë e shpërthimit të Argjentinës.

Qe një proces negocimi tepër i vështirë, por mbajtësit e bonove pranuan një marrëveshje që i shleu vetëm rreth 30 për qind të letrave me vlerë. Nëse Greqia i kthehet dhrahmisë mund të ndodhë një proces i ngjashëm. Borxhet e vendit të emërtuara në euro pothuajse do të dyfishohen, të matura përkarshi dhrahmisë. Një peshë e tillë do të jetë e papërballueshme. Kështu që kredidhënësit do të detyrohen të pranojnë atë që është më e mirë se falimentimi i plotë, ta rinegociojnë borxhin në një nivel të menaxhueshëm dhe të krijojnë një Greqi të re konkurruese dhe drejt shpëtimit. Edhe reformat do të jenë më të lehta në një Greqi të re që ka vendosur të ndjekë kursin e vet. Por sikurse tha Schauble, korrektesa e euros duket se e ndalon një diskutim serioz të këtij opsioni.

Promo

Reklamo këtuLufta Prigozhin - Putin

Më shumë

“Ndërprisni menjëherë kontratën e tij” – Tifozët e Liverpoolit të nervozuar me paraqitjen e yllit të tyre ndaj PSG-së

Bota u mbyll, ata jo - si janë pesë vjet më vonë ata që nuk iu frikësuan COVID-19

Digjen karrikuesit e veturave elektrike të Tesla

U përjashtua nga Kongresi sepse ia ndërpreu fjalën Trumpit, kongresisti amerikan thotë se nuk është pishman

Ushqimet që duhet t'i hani për syfyr për të pasur energji gjatë agjërimit

Banorët të mërzitur, qajnë për "largimin" e Gjestit nga Big Brother VIP Albania

104.5m² komfort – Banesë luksoze me pamje tërheqëse për zyret e juaja

Investoni në të ardhmen tuaj – bli banesë në ‘Arbëri’ tani! ID-140

Shitet banesa në Fushë Kosovë në një vendodhje perfekte – 80.5m², çmimi 62,000Euro! ID-254

Ideale për zyre – në qendër të Prishtinës lëshohet banesa me qira ID-253

Bli shtëpinë e ëndrrave tuaja në Prishtinë – ZBRITJE në çmim, kapni mundësinë tani! ID-123

Marrëveshje: Melodia Px dhe Telegrafi Deals janë dakordu që atletet Nike për femra ti ofrojnë për vetëm 69.95€, deri më 09 mars!

A do të shihemi në Balkan eCommerce Summit 2025?

Ekskluzivisht në Telegrafi Deals – Nike REAX nga 101€ në 79.95€!

Çfarë do të thotë DeepSeek AI për marrëdhëniet e SHBA me Kinën?

Çdo fëmijë e don një xhaketë të re për vit të ri!

Më të lexuarat

Gjesti nuk e përballon dot debatin, çohet dhe largohet nga banorët gjatë transmetimit direkt në BBVA

As Ancelotti nuk e qetësoi, Brahim Diaz iu hakmor Diego Simeones

"Nuk kam parë gjë më të shpifur", Gjesti kritikohet pasi i erdhi ndot nga trupi i Eglit për shkak të nishanit

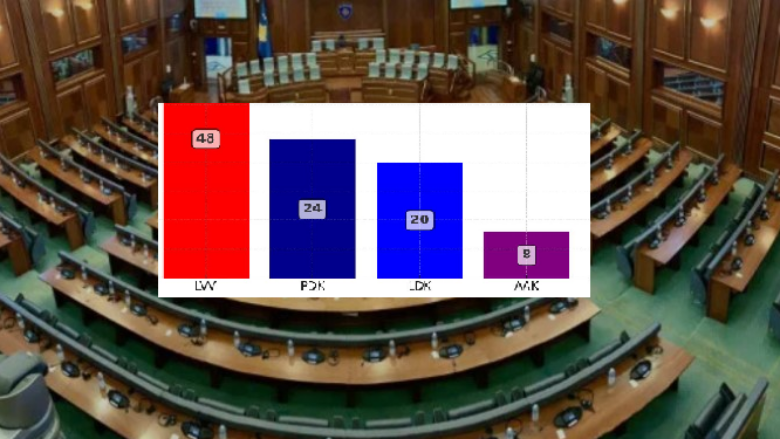

Kështu do të duket shpërndarja e mandateve në Kuvendin e Kosovës

Trump kërcënon studentët protestues: Të huajt do të dëbohen, amerikanët do të burgosen

Meloni refuzon propozimin e BE-së për dërgimin e trupave italiane në Ukrainë: Mund të shkoni, por jo me ushtarët e mi

Nga CITY College

Nga CITY College

Nga Liri Prizren

Nga Liri Prizren

Nga Down Syndrome Kosova

Nga Down Syndrome Kosova

Nga Bau Market

Nga Bau Market